一、上半年人民币同比贬值带动盈利增长

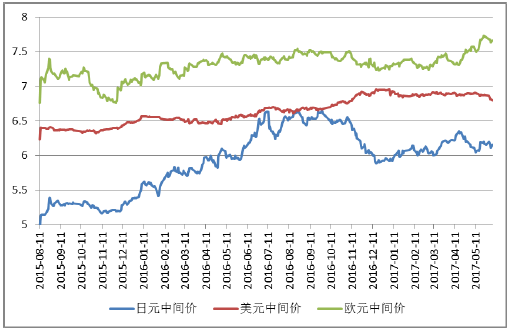

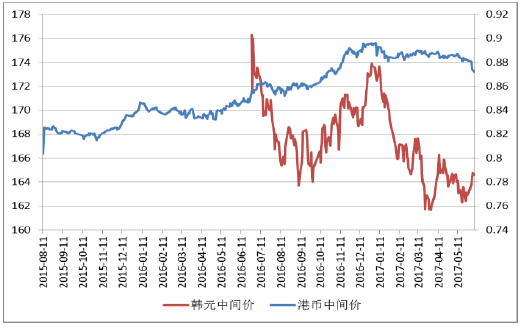

自2015 年8 月汇改以来,人民币对美元总体呈持续贬值趋势,至2017 年上半年美元中间价最高升至6.9526,相较汇改启动前上升超过11%;尽管今年6 月以来,人民币曾有阶段小幅升值,但相比去年同期来看,上半年依然有4%-5%的贬值幅度。此外,人民币对主要出口国家与地区的货币(包括欧元、日元、韩元等)汇率也均有不同程度的下跌,至6 月5 日,欧元中间价报7.6629,较年初上涨接近5%;日元中间价报6.1522,较年初上涨超过3%。上半年人民币兑外币汇率的贬值对纺织制造出口企业形成利好:在出口产品外币标价不变(主要以美元计价)的情况下,出口企业汇兑收益的增加将提升人民币核算收入,另一方面,由于16 年人民币对美元呈现单边下跌趋势,许多出口制造企业逐步减少套保与美元负债,也加大了未来企业盈利对汇率的弹性。人民币汇率的同比贬值基数效应有望对上半年纺织制造出口企业盈利增长带来明显的提升。

2015 年8 月11 日以来美元、日元和欧元中间价

资料来源:公开资料整理

2015 年8 月11 日以来港币和韩元中间价

资料来源:公开资料整理

人民币汇率趋稳+基数效应,下半年出口制造企业受益汇率程度将减弱。在国内金融去杠杆和货币政策收紧的大背景下,无风险利率提升,叠加外汇管制趋严,人民币汇率进一步大幅贬值的预期下降;另一方面16 年下半年人民币贬值幅度达到4.8%,环比16 年上半年贬值加速明显,考虑到基数效应的减弱,在17 年下半年人民币汇率波动不大的假设下,预计纺织制造出口企业受益于汇率的业绩弹性也将下降。

二、内外棉价差缩窄,中长期国内棉价重心有望上移

16 年起国内外棉价同步见底回升,从16 年初至今内棉整体价格上涨超过24%,17 年以来内棉价格上涨接近2%;外棉自16 年以来上涨超过22%,17 年初至今上涨接近8%,叠加人民币对美元汇率因素,两者带动今年内外棉价差继续收窄,对国内纺织制造出口企业人民币核算的收入与毛利率的提升起到了一定正面带动效应。

2017 年以来棉花现货价差继续缩窄

资料来源:公开资料整理

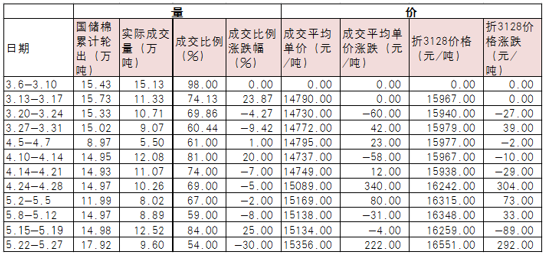

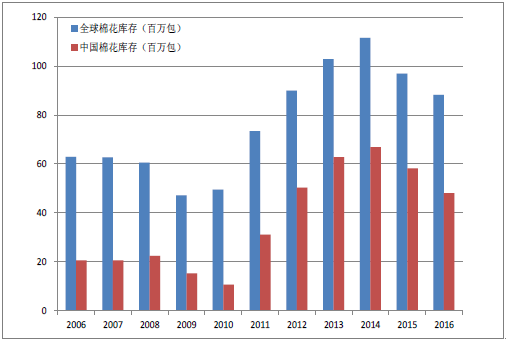

从棉花需求来看,USDA 统计2015-2016 年度中国棉花消费量为740.3 万吨,考虑到纺织企业补库存需求以及国储继续轮出低价储备棉,2016-2017 年度预计棉花消费量达到772.9 万吨。在棉花种植意向没有明显改善的情况下,国内棉花总体产不足需,仍需储备棉补缺,我们预计2016-2017年度国内棉花市场供需基本平衡。今年3 月以来储备棉累计轮出175.18 万吨,成交124.18 万吨,成交比例70.89%,成交价格由首周14790 元/吨的均价上升至近期的15356 元/吨,整体成交价格呈波动上升趋势。

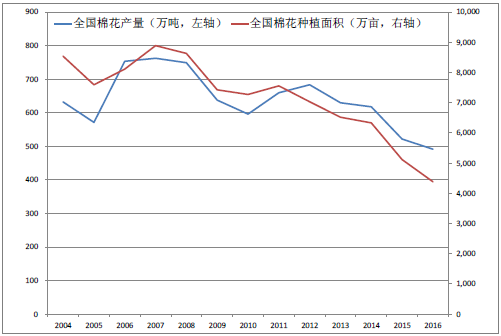

储备棉供应节奏的转换(影响产业链库存增减)将是影响棉价波动的主要因素,考虑到抛储不打压市场和防止棉价过快上涨的基本原则,中期随着国内棉花库存的逐年下降(2014 年以来中国棉花库存自高点累计下降超过28%),在需求相对平稳(年消费保持在750 万吨左右)以及国内棉花总产量继续减少的情况下,我们预计国内棉价有望呈现重心逐步上移的趋势,内外棉价差的收窄与棉价的稳步抬升有利于纺织制造企业盈利的改善。

17 年3 月以来储备棉轮出量价情况

资料来源:公开资料整理

2006-2016 年全球与中国棉花库存

资料来源:公开资料整理

2004-2016 年国内棉花产量与种植面积

资料来源:公开资料整理

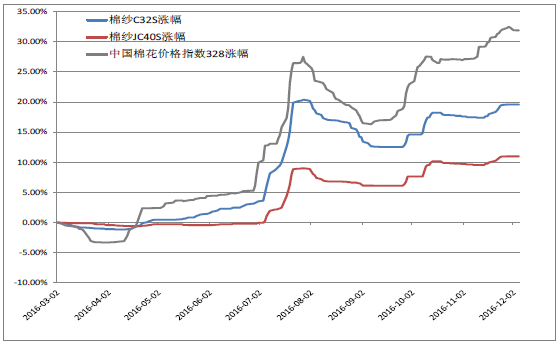

从棉纺产业链环节来看,16 年以来国内外长绒棉价格出现了明显的分化,16 年全年美国长绒棉价上涨13%,国内长绒棉价下跌超过9%,17 年国内长绒棉价格基本与16 年末持平,美国长绒棉价格仍有小幅上升,这对销售在外、采购在内的以长绒棉为主要原材料的棉纺企业毛利率的提升形成一定利好。另一方面,棉纱作为中游产品,16 年由于下游需求的疲弱,整体价格涨幅不及棉价上涨,17 年年初部分产品在下游需求有所好转的情况下开始小幅提价,这将带动今年部分棉纱企业毛利率与净利润同比的恢复。

2016 年3 月以来内外长绒棉价格明显分化

资料来源:公开资料整理

2016 年3 月以来棉纱提价速度不及棉价涨幅

资料来源:公开资料整理

三、出口弱复苏,国内消费升级离不开优质制造龙头企业

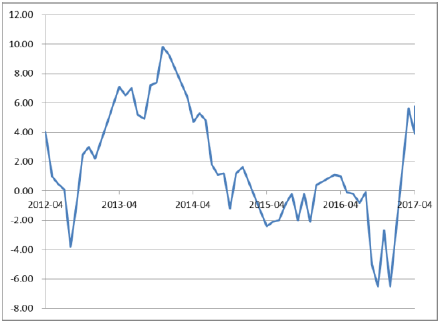

17 年以来国内纺织服装行业出口需求开始回暖,1-5 月我国纺织品服装累计出口额999 亿美元,同比增长2.12%(按人民币计同比增长8.5%),其中,纺织品出口434.85 亿美元,同比增长2.35%(按人民币计同比增长8.6%),服装及其附件出口563.95 亿美元,同比增长1.94%(按人民币计同比增长8.3%)。5 月单月全国纺织品服装出口额234 亿美元,较上月环比增长8.30%,单月出口额为仅次于1 月份的今年次高水平,延续正增长的趋势。此外,17 年1-5 月我国鞋类产品累计出口193.47 亿美元,同比增长7.5%(按人民币计同比增长14.2%),数量同比增长10%。在经历了2015-2016 年连续两年出口下滑之后,17 年开始我国纺织服装行业出口有所起色,整体现弱复苏态势。

2012 年至今我国各月纺织品服装出口值增速情况(%,以人民币计)

资料来源:公开资料整理

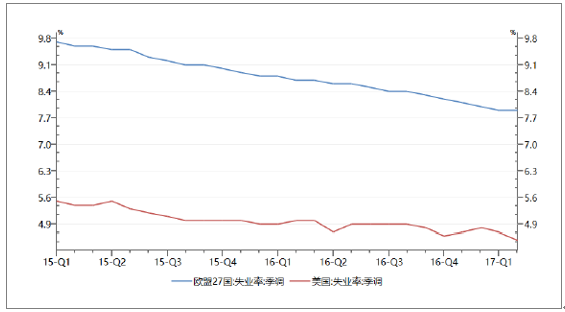

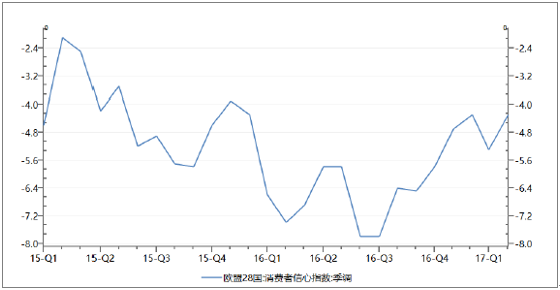

对外:欧美经济温和增长,带动海外消费需求持续复苏。从纺织品服装出口最大的市场来看:美国经济保持平稳增长,17 年5 月美国失业率为4.3%,创下16 年来新低,16 年底至今人均可支配收入水平稳步上升,消费者信心指数随之回升;欧洲方面,欧盟28 国消费者信心指数由16 年8 月的-7.8 上升至17 年3 月的-4.3,17 年3 月欧盟失业率为7.9%,是自2009 年1 月以来的最低水平。随着美国贸易保护政策担忧的减弱以及欧洲经济缓慢但持续的恢复,外部环境的改善将有利于国内纺织品服装出口销售保持回暖态势,当然随着产业向低成本的东南亚地区转移的延续,我们预计中低端产品出口仍将面临很大的竞争压力,但国内保留的具备竞争力的中高端产品出口将更受益于海外需求的温和复苏。

2015 年以来美国人均可支配收入情况

资料来源:公开资料整理

15 年以来美国消费者信心指数

资料来源:公开资料整理

15 年以来美国及欧盟失业率情况

资料来源:公开资料整理

15 年以来欧盟28 国消费者信心指数

资料来源:公开资料整理

对内:国内消费升级离不开优质制造龙头。随着消费升级趋势从一二线城市向三四线城市延伸,从休闲服、童装,运动服饰,到许多平时并不起眼的品类(小家纺、配饰等),都在不知不觉中经历消费观念与偏好的转变。在消费者对产品性价比、品质、体验等要求日益提升的背景下,无论是谋求变革的传统品牌,还是依靠流量红利快速成长的新兴品牌与渠道商(包括垂直或平台类电商),对国内优质稀缺的纺织制造资源的重视程度不断增加,而经过多年出口市场的洗礼与国内竞争的优胜劣汰,A 股不少出口制造龙头公司无论在规模、产品品质与经营管理上本身就已经具备明显的全球竞争优势,随着越来越多下游品牌与零售商对上游供应链厂家的重视与回归,这部分优质制造龙头有机会通过国内市场的开拓获得更高的市场份额与成长空间。

部分服饰品牌本土供应商

资料来源:公开资料整理