产量降幅加大

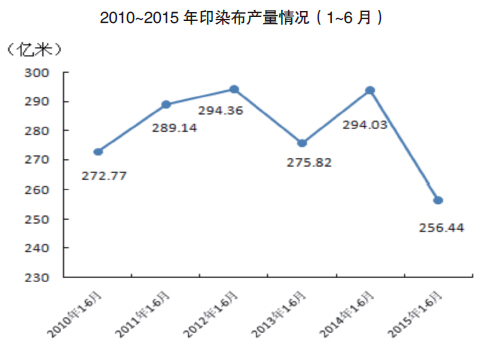

2015年1~6月,规模以上印染企业印染布产量256.44亿米,较2014年同期下降12.78%,产量降幅较一季度10.74%降幅进一步加大。浙江、江苏、福建、广东和山东等东部沿海五省产量246.36亿米,占全国总产量的96.07%,除江苏外,浙江、福建、广东、山东印染布产量较2014年同期都有不同程度减少,其中广东省减少58.71%。

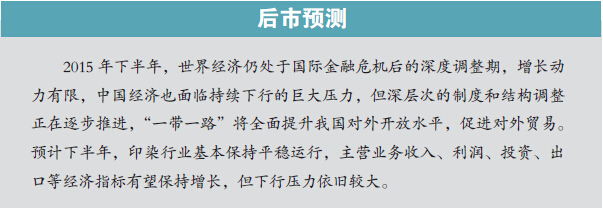

2010~2014年,规模以上印染企业上半年印染布产量,除2013年有所下降外基本呈逐年增加态势。2015年上半年,印染布产量比2014年同期减少37.59亿米,甚至低于2010年同期产量。

1~6月,东部沿海五省中,浙江省产量占全国比重达62.26%,江苏、福建、广东和山东占全国比重依次为11.84%、9.41%、7.31%和5.26%,其他省市印染布产量仅占全国3.93%。“十二五”以来,东部沿海五省规模以上印染企业印染布产量占全国比重逐年提高,由2010年的91.37%上升到2015年的96.07%,提高了4.7个百分点,东部地区依然是印染布生产的集聚地。

投资增速回落

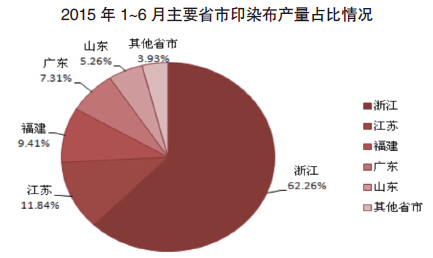

2015年1~6月,印染企业500万元以上项目固定资产实际完成投资189.48亿元,同比增加5.66%,增速较2014年同期回落30.34个百分点。目前企业投资主要用于技术装备提升、环保设施提标改造、产品研究开发等方面。施工项目数480个,同比减少4.19%,增速较2014年同期回落25.79个百分点;新开工项目数371个,同比增加8.48%,增速较2014年同期回落14.1个百分点;竣工项目数127个,同比减少22.56%,增速较2014年同期回落97.03个百分点。新开工项目数、竣工项目数增幅较一季度均有较大幅度回落。其中,棉印染精加工企业的实际完成投资额、施工项目数、新开工项目数及竣工项目数增速均高于化纤织物印染精加工企业。

2011~2015年,印染企业实际完成投资额逐年增长,2015年1~6月较2011年同期增长105.26%,增长明显。

运行质量保持平稳

2015年1~5月,规模以上印染企业三费比例5.94%,较2014年同期增长0.06个百分点,其中,棉印染企业为5.81%,低于化纤织物印染企业2.75个百分点。成本费用利润率4.54%,较2014年同期增长0.06个百分点;销售利润率4.33%,较2014年同期增长0.05个百分点。产成品周转率10.68次/年,较2014年同期增长8.65%;应收账款周转率4.34次/年,较2014年同期增长0.23%;总资产周转率0.55次/年,较2014年同期增长0.55%,资产利用效率提高。

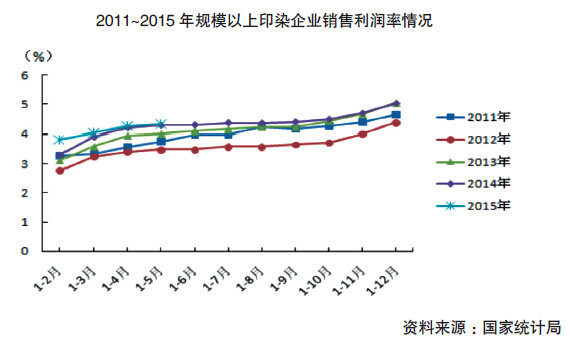

2011~2015年,规模以上印染企业销售利润率保持在3%~5%的水平, 2015年1~5月销售利润率高于前四年同期,较2011年同期增长0.59个百分点。

效益稳步提高

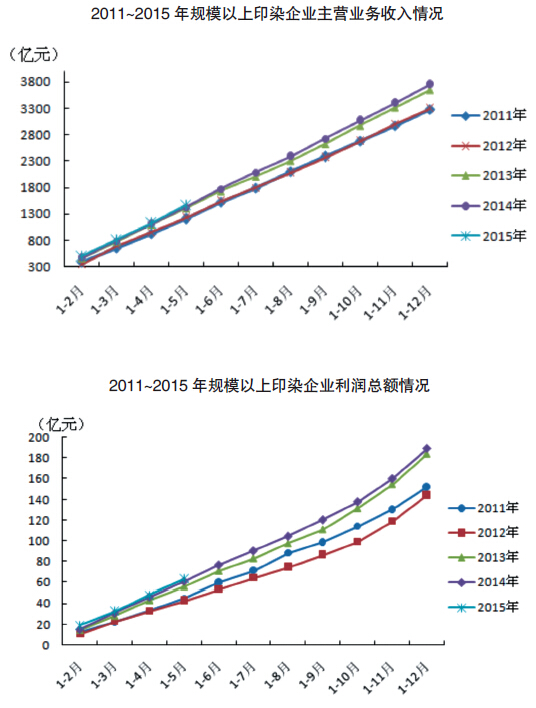

2015年1~5月,规模以上印染企业实现主营业务收入1464.22亿元,较2014年同期增长2.51%,较2011年同期增长21.73%,主营业务收入的上升更多的是由于各项成本上升所推动。实现利润总额63.41亿元,较2014年同期增长3.78%,较2011年同期增长40.88%,表明随着转型升级深入推进,企业盈利能力提高。

2015年1~5月,规模以上印染企业亏损企业户数307家,亏损面17.04%,较一季度减少6.24个百分点,较2014年同期减少0.31个百分点。亏损企业亏损总额5.95亿元,较2014年同期增长14.15%。

进出口增速下滑

2015年1~5月,印染八大类产品进出口总额104.56亿美元,同比减少0.81%,增速较一季度回落6.7个百分点,较2014年同期回落10.71个百分点;贸易顺差86.02亿美元,同比增加2.52%,增速较2014年同期回落12.04个百分点。

进口增速继续下滑

2015年1~5月,印染八大类产品进口数量4.70亿米,同比减少11.94%,增速较2014年同期回落4.24个百分点;进口金额9.27亿美元,同比减少13.77%,增速较2014年同期回落8.6个百分点;进口平均单价1.97美元/米,同比减少2.08%,增速较2014年同期回落4.83个百分点。

出口增幅较去年同期有所回落

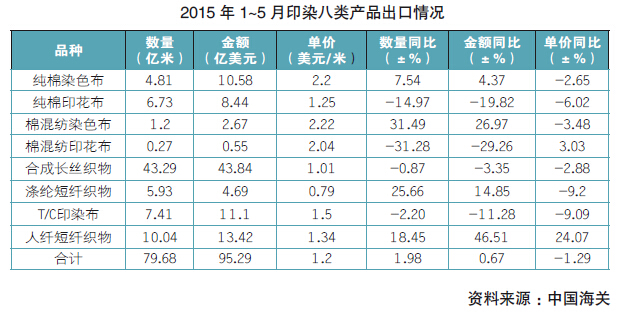

2015年1~5月,印染八大类产品出口数量79.68亿米,同比增长1.98%,增速较2014年同期回落6.11个百分点;出口金额95.29亿美元,同比增长0.67%,增速较2014年同期回落11.25个百分点;出口平均单价1.20美元/米,同比减少1.29%,增速较2014年同期回落4.88个百分点。2015年1~6月,我国服装出口金额754.68亿美元,同比减少4.7%;家纺出口金额156.1亿美元,同比下降1.2%,反映出我国印染布通过纺织品服装等间接出口同比有所减少。

印染八类产品中,出口占比最高的合成长丝织物出口数量和金额同比分别减少0.87%和3.35%。纯棉印花布和棉混纺印花布出口数量同比两位数减少,分别减少14.97%和31.28%。棉混纺染色布、涤纶短纤织物和人纤短纤织物,出口数量同比分别增长31.49%、25.66%和18.45%。除棉混纺印花布和人纤短纤织物增长外,其他产品平均出口单价同比都呈负增长。八类产品中,纯棉染色布、棉混纺染色布、棉混纺印花布的出口单价高于进口平均单价,说明棉及其混纺印染布产品附加值较高。

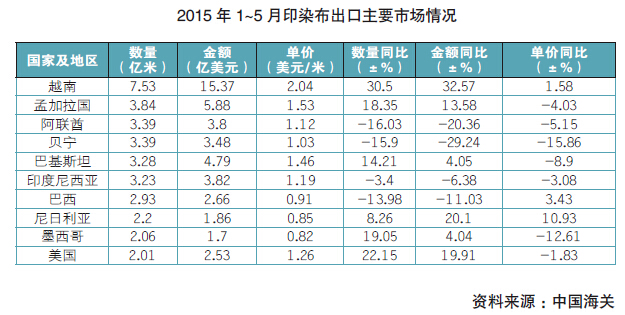

印染八大类前十位出口市场出口数量合计33.86亿米,占总出口数量的41.49%;出口金额合计45.89亿美元,占总出口金额的48.16%。越南仍是最大出口市场,其余依次是孟加拉国、阿联酋、贝宁、巴基斯坦、印度尼西亚、巴西、尼日利亚、墨西哥和美国。出口到越南的单价为2.04美元/米,高于出口平均单价,出口到巴西、尼日利亚、墨西哥的单价较低,低于1美元/米。

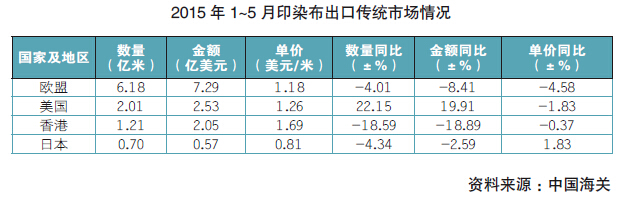

日本经济在一季度恢复增长后二季度再显疲态,进口增速下滑明显。印染八大类对欧盟、中国香港和日本出口数量增速、出口金额增速都不同程度减少。美国经济继续温和复苏,印染八大类对美国出口同比有所增长,出口数量增长22.15%,出口金额增长19.91%。对传统出口市场的出口平均单价同比全部下降,尤其欧盟下降4.58%。近年来,印染布出口欧盟市场占总出口数量的比重逐年上升;出口美国、日本市场占比基本稳定;出口中国香港占比逐年下降。

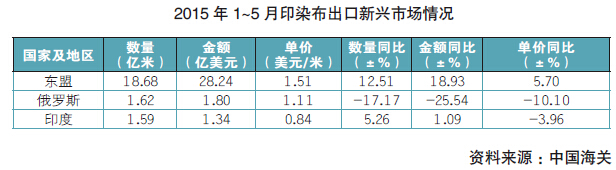

印染八大类对东盟出口数量和金额保持了两位数的增长速度,同比分别增长12.51% 和18.93%,自中国-东盟自由贸易区建立以来,东盟已成为中国对全球纺织服装出口增长最快的地区之一,也成为中国第一大面料出口市场。受人工成本及国际贸易政策影响,纺织品服装订单向东南亚等地区转移趋势日益明显,东南亚对面料的需求增大从而带动我国印染布出口增长。由于国际油价下跌带来的收入效应推动印度消费快速增长,财政收入与贸易条件不断改善,上半年对印度出口数量、金额都保持了增长。由于俄罗斯市场经济持续衰退,对俄罗斯出口数量、金额、平均单价增速都大幅下降。近年来,得益于中国-东盟自贸区的建立,印染八大类产品出口东盟市场占总出口数量的比重逐年上升;出口俄罗斯市场占比自2012年开始逐年下降;出口印度市场占比基本稳定。