考虑到美联储加息预期不断上升,再加上美国大选尘埃落定之后美元持续显著走强,判断2016年底人民币汇率仍将承受一定贬值压力。展望明年,尤其是考虑到中美双边的贸易博弈,预计2017年人民币汇率稳中有降。

中国外汇交易中心数据显示,人民币即期汇率收报6.8861,较上一交易日官方收盘价下跌43点,较上一交易日夜盘收盘上涨39点。此外,根据中国外汇交易中心的数据,截至今日16:30,人民币兑美元询价交易成交292.03亿美元。

记者获悉,近期市场对美联储12月加息的预期逐渐升温,美元走强使全球各国货币被动走弱,年初至今离岸人民币兑美元累计贬值超过5.7%,相对而言,人民币兑日元和欧元反而升值,可见此轮人民币贬值主要是由于美元出现大幅升值所导致的被动贬值。

从高盛(亚洲)有限责任公司了解到,2017年,中国经济面临的潜在风险包括通胀率上行以及人民币进一步贬值的风险,高盛方面初步预计,2017年底1美元兑人民币约在7.30元左右)。高盛方面表示,财政/信贷刺激政策和人民币汇率贬值已经令国内价格走势面临上行压力。

而就纺织服装板块而言,业内人士也谈到,本轮人民币的贬值自2015年8月11日开始,动因是国家外汇管理局主动放开汇率的控制;此阶段恒指与人民币汇率波动的关联程度很低,但细分板块中经营受汇率影响较大的行业仍表现出与汇率的关联性。

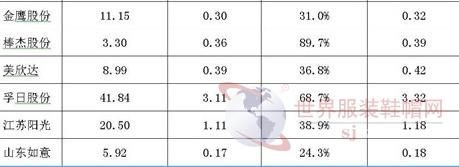

从本土纺织服装板块上市公司来看,对人民币汇率贬值1%带来的短期业绩弹性进行测算。以2015年年报数据为基准,暂不考虑订单价格变动、套保、原材料进口等因素,筛选出人民币贬值1%带来的业绩弹性大于1%的公司并按照弹性从大到小排序如下:

人民币贬值将对上市公司财务状况的影响包括直接影响(营业收入、汇兑损益、现金流)与间接影响两部分,其中,汇兑损益将计入财务支出中,直接影响利润表。因此,海外业务占比较大、以出口为主的行业或上市公司,将有望在此次人民币贬值中,取得较大收益。

中信证券分析师薛缘分析,人民币贬值对于纺织服装板块公司业绩的主要影响在于:从短期来看,企业出口订单带来的外币收入在编制报表时换算为人民币带来的汇兑收益;从长期来看,订单价格可能下降(具体取决于双方的议价能力和供需情况),产品的价格竞争优势会带来订单量的增加。

如今,伴随中国经济下行压力加大,经济基本面已经难于支撑原来较高的汇率水平。随着国际货币基金组织于2015年11月30日宣布将人民币纳入SDR,中国央行对于人民币汇率管制的进一步放开,人民币对美元贬值顺理成章。此前,包括高盛在内的投行,普遍认为人民币兑美元此后将可能贬值到6.7左右的水平。

人民币汇率贬值,将提升纺织行业的利润率水平,稳定就业。以棉纱线为例,2014年中国出口额达20.63亿美元。人民币汇率贬值幅度达到5%,即使静态测算的背景下,也可以为行业提升1亿美元的利润空间。考虑到人民币贬值带来的出口优势,这一金额将会更大。

人民币贬值还将延缓部分企业外迁工厂到周边国家的趋势。鉴于包括越南、巴基斯坦以及印度在内的周边国家相对中国更为低廉的劳动力成本,不少服装企业谋划或者已经将工厂外迁。而这样的趋势对于稳定就业显然不利。