从本篇文章中您将看到以下观点:

本土品牌传统零售业务增长乏力;

“多品牌”看上去很美但成功率很低;

童装或许会成为国内市场争夺下一阶段的胜负手;

四大国产品牌总门店数量下滑,零售之争白热化;

“重回80亿”李宁强势复苏,潜力的另一面也有危机;

斐乐(FILA)在中国市场的体量已经接近一个单独的品牌;

中国品牌纷纷积极着眼海外布局,但目前还没法真正扩大战果。

一,从“一超多强”到“两极分化”

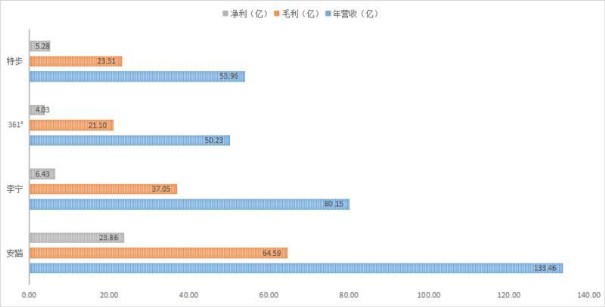

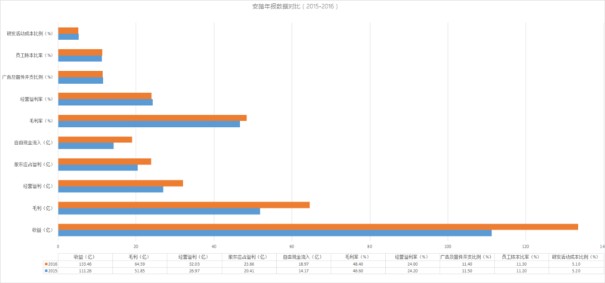

2016年,安踏、李宁、特步、361°四家公司共实现营收317.80亿元人民币,较2015年的279.69亿上升13.63%。

不过,在这个增长率下只有安踏(20.0%)一家跑赢均值且大幅超出,另外三家(李宁13.1%、361°12.6%、特步1.9%)不管是在体量上还是在增长率上,都明显逊色不少。

在毛利方面,四大品牌总毛利为146.05亿元,平均毛利率46.0%,其中李宁(46.2%)和安踏(48.4%)在平均值之上,特步(43.2%)和361°(42.0%)两家在均值之下。

四大品牌的净利润总和为39.60亿元,较2015年的31.96亿元大幅增长23.9%。

尽管安踏一家公司就占据了这四个品牌净利润总和超过60%的份额,但增幅最大的却是李宁,从2015年0.14亿元飙升到2016年的6.43亿元。特步(5.28亿元)和361°(4.03亿元)两家均比上一年度有两位数的同比下降。

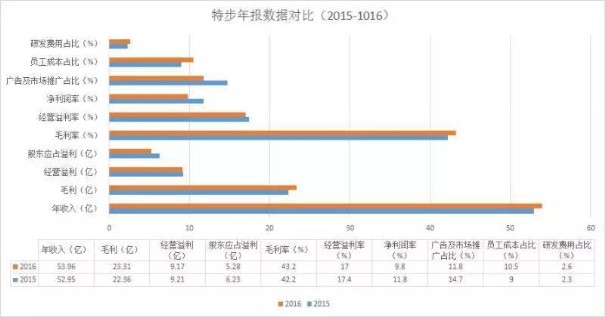

2016年,特步的净利润从6.23亿元降至5.28亿元,同比下降15.2%。对于这一下滑,其年报中给出的官方解释为“主要由于特步儿童业务的重组及调整以至应收贸易款项拨备录得人民币2.22亿元(2015年同期3170万元)”,但对于特步儿童业务重组及相关财务数据的具体细节并没有披露。

不过,除了儿童业务重组导致净利润下降之外,特步的销售额增幅下滑也对此有所影响。

2016年,特步全年销售额53.96亿元,同比增长1.9%——这一增长指标在半年报发布时还保持在6.0%。事实上,单看销售额增幅,只有个位数的特步在上半年已经掉队,但当时只是增长幅度比其他家略小,加之仅次于安踏的3.80亿净利润,其业绩并不显得难看。但根据年报数据测算,2016年下半年,特步营收28.61亿,比2015年同期下降了1.25亿,降幅约4.19%。

2016年上半年,在香港上市的五大国产品牌只有匹克出现销售额负增长,12.98亿元的营收比2015年同期下滑了6.0%。不久之后,匹克开启私有化从港交所退市。因此在2016年全年财报发布时,我们并没有再将其统计在内。

361°的日子也不那么好过。其2016年收入为50.23亿元,同比增长12.6%。增长率保持在两位数,但净利润只有4.03亿元,同比下降22.2%。该公司财报中并没有给出净利下降的直接原因。在财报公布当天的3月14日,361°股价跌掉了4.42%。

同样将视线集中在2016年下半年,361°营收为24.67亿元,同比增长9.45%,涨幅比上半年的15.7%有超过6%的收紧,收入绝对值更是比上半年下降了3.48%。在所有4家公司中,361°是唯一一家下半年收入小于上半年的。

如果说净利润的下降还没那么可怕,营业额收窄无疑是一个非常不好的信号。

同样在2016年下半年,领跑的两家保持了不错的势头——安踏实现营收72.03亿元,同比上升19.73%,略低于上半年的20.21%;李宁下半年营收44.19亿元,同比上升13.25%,略高于上半年的12.83%。

仅半年时间,在香港上市的4大国产体育品牌(上半年还是5大)就完成了从“一超多强”到“两极分化”的转变。由安踏、李宁组成的第一梯队同特步、361°组成的第二梯队已经呈现出不同的发展态势。至于匹克,恐怕严格意义上说半年前就已经掉队。

二,门店里的“门道”

在门店建设方面,四大品牌有不同选择。

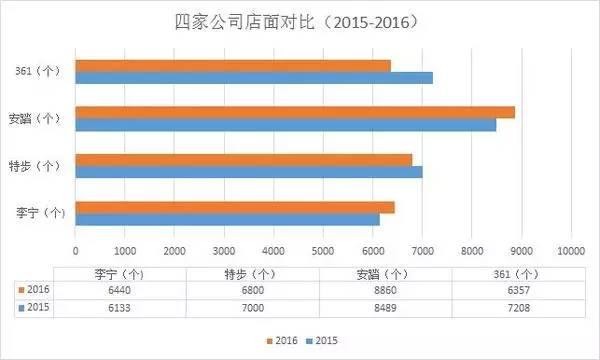

361°年报显示,2016年,361°核心品牌共新开门店970间,关闭1821间,门店总数从7208间减少到6357间,减幅11.81%。此外,361°童装产品的销售网点数量也从2015年底的2350个减少到2000个,减幅14.89%。

在2016年半年报中,特步零售店总数从2015年末的7000家减少到6800家,在全年年报中,这个数字没有变化,其中40家独家分销商经营约3800家店铺,另有授权经销商经营约3000家店铺。此外,伴随着特步儿童业务的整体重组,特步儿童销售点从2015年的约600个减少到约250个——只有361°的八分之一。

另一边,李宁和安踏依然保持着门店数的增长。截至2016年13月31日,李宁特许经销商4829家,增长4.6%,直营店1611家,增长6.3%;安踏店(包括安踏儿童独立店)则从8489家增长到了8860家,增幅4.37%。

从总数来看,2016年四大国内运动品牌门店数量不增反降。电商占比扩大可以从一方面解释这个问题,但目标消费群体日趋饱和同样是无法回避的话题。

由于各品牌的定位和消费人群重合率极高,国产品牌正集体触碰到主品牌用户开发的天花板。相比之下,定价和消费人群与其他三家略有区别的李宁情况稍好些。

另一方面,门店数量在很大程度上反应着线下零售市场的发展状况,这个市场正进行着极为激烈的拼杀。事实上,综合四家公司2016年年报,“零售”是提及率相当高的一个词。

以下为四大品牌年报中关于零售论述:

李宁:

建立零售和产品人才的识别、评估和培养体系,以支持公司提升产品运营能力和零售运营能力的战略方向;

推进零售运营支持平台建设,持续提升终端销售点的盈利能力;

优化整体零售业务模式,最终带动零售终端盈利能力的提升。

安踏:

优化零售网络,提升安踏店中店占比;

为了能把握市场机遇,旗下所有品牌都采取全方位的零售导向措施;

加强店效及管理,透过全渠道战略满足消费者需求。

361°:

未来本集团将继续专注提升门店效益及利润率;

继续落实零售导向策略,协助我们的经销商及特许零售商尽量提升利润和促进门店效能。

特步:

对零售渠道进行扁平化处理;

零售渠道商,电子商贸与线下零售增长相辅相成,两种零售渠道合作紧密;

继续强调有效的零售渠道管理乃成功的关键。

作为世界第一人口大国,中国被认为拥有世界上最广阔的体育鞋服市场。过去很长一段时间内,这一市场几被看做“取之不尽用之不竭”,总有极大的开发潜力。但经过过去几年国内品牌的高速增长和国际品牌的不停涌进与渠道下沉,对于大多数国内品牌来说,待挖掘的潜在购买力已经所剩无几,甚至现有的市场蛋糕也面临更多玩家的争夺和蝉食。

这种潜力见底后逐渐显现的天花板效应,会在盈利模式相对单一,体量和核心竞争力都稍弱一些的品牌身上首先反应出来,并逐步扩大其影响范围。

2016年上半年,匹克首先“撞墙”,出现营业额下降的状况;到同年下半年,特步、361°也不同程度受此影响,出现年报部分数据下滑。事实上,如果不能开发更多增长空间,在海外品牌不断涌进、零售市场竞争日趋白热化的过程中,当下市场表现优秀的安踏和李宁未来一样会遭遇同样的问题。

三,斐乐的繁荣背后

一家公司如何突破主品牌天花板?体育行业一个公认的解决方案是多品牌经营。目前安踏在这条路上走得最好,但如果着眼到整个行业,会发现斐乐(FILA)繁荣的背后,是相当低的新品牌成活率。

发布2016半年报时,安踏的愿景还是“成为中国市场品牌美誉度和市场份额双第一的中国体育用品公司,并在长远成为受人尊重,可持续发展的世界级体育用品公司”。2016年全年报发布时,这个说法被“成为受人尊重的世界级多品牌体育用品集团”所取代。

相应地,该公司的价值观也从“品牌至上、创新求变、专注务实、诚信感恩”升级为“消费者导向、专注务实、超越创新、尊重包容、诚信感恩”——除了增加了尊重包容之外,最显著的变化就是将“品牌至上”修改成为“消费者导向”。

这两方面的变化不只局限于安踏,同时也是整个中国运动鞋服市场的一个缩影。

作为行业老大,安踏在2016年的半年报和全年报中,都反复强调了单聚焦、多品牌、全渠道的管理模式。在安踏作为重中之重的多品牌策略中,2009年底通过收购得到的斐乐中国区业务正成为这家公司最强劲的增长驱动力。

“多品牌”不是一个新概念,李宁行动比安踏更早,他们在2008年得到意大利品牌乐途(Lotto)在中国地区的经营权;安踏则在2009年与斐乐达成合作。

不过经过七八年的经营,到2016年,乐途和斐乐在中国市场的业务早已不在同一个量级,根据全年财报,李宁旗下包括乐途,凯盛(Kason),艾高(Aigle)几大品牌总收入合计8985.4万元,仅占李宁全年收入的1.1%。

在所有国产体育品牌的多品牌尝试中,安踏是目前投入最大、态度最坚决、收获最丰厚的一个。尽管在全年财报中安踏并没有单独公布斐乐品牌的营收总额,但是在2016年8月安踏发布上半年财报时,丁志忠曾表示,斐乐的收入占比已经达到了全集团的20%。

2016年上半年安踏的总收入约61.4亿人民币,按丁志忠20%的说法,斐乐业务的总营收超过12亿人民币——另一国产品牌贵人鸟2016年上半年公布的总营收为10.2亿元,已经从港股退市的匹克上半年营收则是12.98亿。据懒熊体育得到的消息,斐乐品牌(包括斐乐儿童及电商销售)整个2016年的收入应在30亿元人民币左右,这个数字已经超过很多独立运营的国内体育品牌。

在斐乐成功的同时,安踏在多品牌策略上进行了全方位布局。2016年,安踏与日本高端运动品牌迪桑特(DESCENTE)达成合作;2017年,又在发布2016年财报当天宣布韩国KOLON SPORT加入安踏大家庭。

安踏和李宁之外,361°也进行了多品牌尝试。2013年10月,361°与北欧户外品牌One Way Sport达成战略合作,共同开拓大中华区市场。据361°年报显示,截至2016年12月31日,中国有58间ONE WAY自营店,大部分位于知名商场。未来将继续增开ONE WAY店铺,为快速发展奠定坚实基础。

不过,361°并没有在年报中透露ONE WAY品牌过去一年的销售额等具体信息。

唯一一家没有进行多品牌尝试的特步,也在今年的年报中提到“本集团将继续物色商机进行收购及与国际体育用品品牌展开商务合作,以增加股东回报。”

斐乐的良好业绩不但为安踏带来巨大的利润增长空间,同时正逐渐成为安踏提升公司整体毛利率的主要引擎。经过2015、2016两年的显著增长,安踏的整体毛利率从2014年的45.1%增长到了如今的48.4%——不要小看这3.3%的增长,2016年,同安踏体量接近的美国健身品牌露露柠檬(lululemon)销售额为23.44亿美元(约161.71亿人民币),其毛利率也只有51.2%,与安踏相差不到3个百分点。

不过,斐乐带来的高毛利背后,也让人担忧安踏本品牌毛利率是否已经上涨乏力。2016年,安踏鞋履类产品的整体毛利率仅增长了0.1%(46.2%到46.3%),服装类的毛利率则从47.8%上涨到了51.0%,涨幅3.2%。

对于鞋履类和服装类毛利率变化的不同趋势,年报中给出的解释为“由于多品牌策略的成功实施,本财政年度本集团整体毛利率较2015年有所提升。由于自FILA业务贡献有所增加,部分地被推出更多性价比且性能优越鞋类产品的影响所抵消,鞋类整体毛利率只轻微上升0.1百分点。另一方面,由于FILA业务贡献有所增加,服装整体毛利率上升3.2个百分点。”

可以看出,在这一年度中,安踏主品牌鞋履类的毛利率应处于下滑状态,凭借斐乐品牌的贡献才将整体毛利拉回到微涨0.1%;另一边,服饰类的毛利率单年创造3.2%的增长,51.0%的毛利率已经达到了跟露露柠檬不相上下的水准,从品牌定位的区别来看,这是可以说是一个惊人的数字。

从这一数据还可以做进一步分析,斐乐服装业务的毛利率不但应高于露露柠檬的51.2%,而且恐怕还要高出很多——这样才能在整个安踏品牌中以大约20%多的体量占比,撬动整个服装类别达到跟露露柠檬相当的毛利水准。

目前,安踏保持着每年20%的营收增长和超过1%的毛利率增长,这是一个相当高的标准。未来能否保持下去,很大程度上取决于斐乐等高端品牌继续保持当下疯狂的增长速度,以及安踏本品牌的营收及利润率,至少要保持在当前的水准上不能有明显下滑。

四,谁是下一个领跑者?

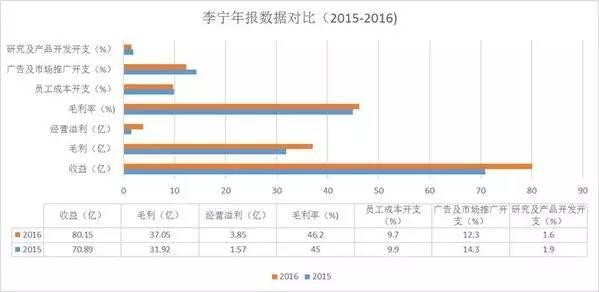

2016年,昔日的龙头老大李宁打了一个翻身仗,最关键的一点是,比起三大晋江品牌,李宁自身品牌的天花板还没有明显显现。此外,李宁在财报中专门提到了电商业务具体占比(14.3%)以及增长率(90%),凸显了他们对这一销售渠道的自信。

整个2016年,李宁销售收入79.25亿元,比2015年稳步上升13.7%,全部销售收入中,李宁品牌占比98.9%;在所有销售区域中,中国市场销售额占比97.4%。

可以看出,李宁品牌的收入高度集中在“本品牌”及“中国市场”,这样一组数据可以从两个角度解读:

从消极角度看,李宁当下在多品牌和开发海外市场两个方面皆表现不佳,收入过度依赖本品牌与中国市场,如果主品牌销售撞上天花板,缺乏有效的开发新市场手段。

从积极角度看,这一数据显示里李宁本品牌的市场潜力与整个集团的未来潜力,如果能够对于多品牌、海外市场进行更好的开发,李宁将有实力重新挑战安踏国内品牌老大的地位。

事实上,安踏一直也将李宁视为最大的潜在对手,特别是在2016年财报发布之后,这种危机感或许开始变得更加迫切。

以2016年营收数据为例,如果不计算斐乐等海外品牌的收入,安踏系(安踏+安踏儿童)总收入大致在100亿人民币上下;李宁方面由于其他品牌占比只有1.1%,李宁系(包括李宁青少年及弹簧标)的收入有接近80亿人民币的水准,这样小的差距已经不由得安踏不警惕。

目前李宁仍处于品牌复苏的过程中,80亿的营收中,如果去掉出售红双喜10%股权获得的3.13亿净收益,其全年净利润仅有3.30亿,净利率也跌至4.1%,不管是绝对数字还是净利率都低于体量小很多的特步和361°,同净利超过23亿的安踏相比更是有极大差距。但长远来看,李宁产品的毛利率比特步和361°都要高3个百分点以上,依然有巨大的盈利潜力可挖。

不过,尽管复苏势头良好,对于李宁来说,开发更多盈利空间一样是个艰巨的任务。2016年10月,李宁公司宣布携手美国专业舞蹈运动品牌Danskin,独家经营该品牌在中国大陆及澳门地区的业务。显示了其对多品牌业务的期望和野心。

年报资料显示,李宁预计将在2017年下半年于超大及一线城市的核心商圈开设5-10家Danskin试点店铺,稳扎稳打逐步拓展目标市场。不过以目前乐途、艾高等子品牌的经营状况来看,想把Danskin打造成李宁版的斐乐并不容易,起码不是一朝一夕之功。

至今尚未收购海外品牌开发新市场,特步选择了另一条路,就是在跑步领域内深耕。2016年全年,特步赞助或举办了44场跑步赛事,成为中国田径协会认可的中国马拉松官方合作伙伴,冠名赞助北京奥林匹克森林公园,其官方跑团“特跑族”注册人数已经超过43000人。

在特步2016年财报提到“跑步是本集团聚焦的核心体育类别”以及“进一步提升‘中国跑者的首选品牌’形象”,都可以看出特步对于跑步市场的定位与重视。

此外,特步对足球品类也进行了一定的投入,包括签约舍普琴科、赞助大学生五人制足球联赛等。跟跑步一样,特步试图营造其在国内品牌足球品类的领先地位。

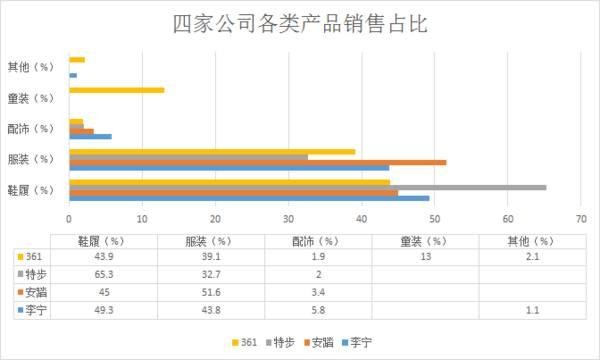

对跑步于足球的偏重在销售上也有所体现,根据年报显示,2016年特步鞋履收入为35.25亿人民币,占全部收入的65.3%,服装收入只有17.65亿,占全部收入的32.7%,服装收入占比比鞋履要低30多个百分点,几乎只有鞋履的一半。其他品牌服装和鞋履两大块的销售收入都没有这么大差距,相差最大的安踏,也仅有6.6%,李宁和特步两家都在5%上下。

相对而言,特步的发力点和收入在4大品牌中都最集中,跑步是特步最重要品牌的基因,鞋履占据特步三分之二的收入来源。这种格局可以在整体体量不占优势的前提下集中力量从一点突破,但整个品牌也受单一品类制约程度较高。

除了通过多品牌在中国市场继续寻找增长空间之外,还有一条扩大营收的途径,就是利用本品牌开拓海外市场。2016年,361°对海外市场进行了重点投入。但总的来说,当下国内品牌对海外市场的开发都还处于探索阶段。

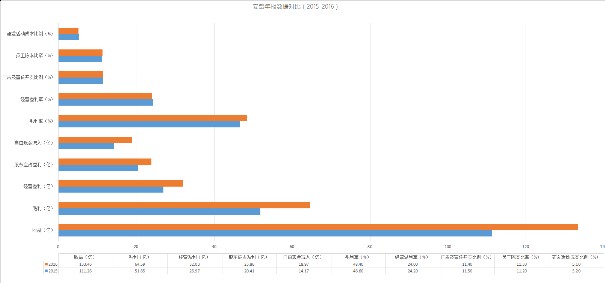

361°通过旗下品牌361°国际开拓海外市场业务。借助赞助里约奥运会及里约残奥会,2016年361°海外业务销售额曾至人民币8070万元,较2015年的4470万上升80.54%,约占集团全年收入1.6%。

年报同时显示,截至2016年12月31日,巴西、美国、欧洲及中国台湾分别有1017、264、67、20个出售361°产品的多品牌体育用品专门店销售网点。

在2016年上半年,香港上市的5家国内体育品牌中,匹克在中国大陆以外区域布局最广、营收占比最大。半年报显示,其在亚洲其他地区、欧洲、非洲、南美洲、北美洲和大洋洲共取得2.96亿的营收,占全部收入的22.8%。从这个角度看,不管是绝对数字还是集团收入占比,361°的海外市场销售距当时的匹克都还有一定差距。

作为昔日中国体育品牌的老大,李宁很早就尝试过开拓海外市场。在2016年,其国际市场总营收为2.065亿,占比2.6%。安踏在2016年签约世界拳王帕奎奥,未来也有向以东南亚等海外区域发力的可能,不过目前尚未有大的动作。

相比于还没能带来大规模回报的海外市场,童装是361°集团收入的重要组成部分,同样的,童装也是整个国内体育用品市场最大一块存量金矿。

截至2016年12月31日,共有2000个销售网点提供361°童装产品,其中921个销售网点包括在361°核心品牌授权零售店铺内。606间为独立街铺。按地区划分,67.5%位于三线或以下城市,11.0%位于一线城市,21.5%位于二线城市,其在一二线城市的门店占比要略高于361°核心品牌。

2016年,361°童装收入6.51亿元,增长率10.6%,占整个集团营业额13.0%。年报数据显示,361°童装全年销量提升14.9%,平均批发价下降3.8%。

李宁同样对这一领域足够重视,其在2016年下半年开始对原有李宁童装品牌LI-NING KIDS重新规划未来发展策略。新童装针对3-12岁青少年目标客群,在保留原有LI-NING KIDS的基础上,着重推出李宁青少年品牌logo:LI-NING YOUNG。

与其他品牌不同,除了安踏儿童,安踏在这一领域还有FILA KIDS,和FILA一样对应相对高端市场。相比于其他国产品牌,安踏对儿童市场有着同样的重视,与此同时,其产品线更广,整体体量也更大。

特步在2016年的数据没有那么好看,跟其对特步儿童的重组有相当大的关系。这一年,特步儿童店面从600家降低到250家,其销售占比也从2015年的中单位数降低到2016年的低单位数。此外,特步儿童2.22亿元的应收贸易款项拨备直接影响了其净利润。

目前,特步在4大国产品牌中的发力点是最集中——或者说单一——的,特步非常需要通过对童装业务的重组,重振这一领域的市场表现并为整个品牌开发更多的盈利点。

五,结语

就像此前对零售的重视一样,在针对未来的展望上,四大品牌几乎都提到了要提升门店效率、用户体验以加强零售市场。伴随着更多国际品牌入侵与下沉,以及时尚品牌纷纷开拓运动产品市场的大环境,对于国内体育品牌来说,在2017年守住现有的地盘,可能是比通过多品牌战略、童装、海外市场等渠道开发寻求新的收入增长点,更为艰巨的一项任务。